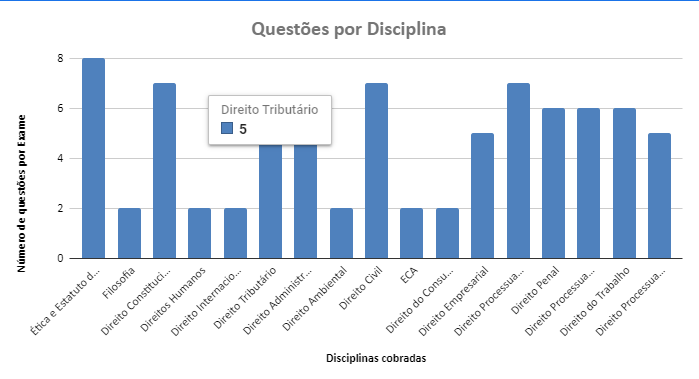

Olá, OABeiros! E a trilha de conteúdos da primeira fase da OAB continua! Hoje o Portal Exame de Ordem vai falar de Impostos Estaduais. A matéria de direito tributário tem um número fixo de 5 questões. Apesar de não ser um grande número, alguns pontos chaves possuem bastante recorrência, e podem te garantir mais pontos!

Então quer garantir questões importantes para alcançar os 40 pontos?

Confira o conteúdo abaixo de Impostos Estaduais!

Impostos Estaduais Recorrência

“Impostos de Competência Estadual” é considerado um assunto de altíssima recorrência no Exame de Ordem, estando presente 5 VEZES nos últimos 3 anos! As questões de 05 a 07 versam sobre o referido assunto!

– Impostos de Competência Estadual

Os impostos de competência dos Estados e do Distrito Federal foram discriminados pelo constituinte nos incisos do artigo 155 da Constituição Federal de 1988, sendo 03 (três) ao total:

(1) Imposto sobre a Transmissão Causa Mortis e Doação (ITCMD);

(2) Imposto sobre a Circulação de Mercadorias e Serviços (ICMS);

(3) Imposto sobre a Propriedade de Veículos Automotores (IPVA).

Imposto sobre a Transmissão Causa Mortis e Doação (ITCMD)

O imposto sobre as transmissões em geral já era previsto pelo artigo 23, inciso I, da Constituição

Federal de 1969, sendo os Estados e o Distrito Federal os entes federados competentes para sua instituição.

Com o advento da CF/1988, houve um desmembramento do tributo, com uma consequente bipartição de competência: as transmissões causa mortis e a título não oneroso permaneceram a cargo dos Estados, através do denominado Imposto sobre a Transmissão Causa Mortis e Doação (ITCMD); ao revés, as transmissões inter-vivos e onerosas de bens imóveis passaram à competência exclusiva dos Municípios, com a criação do Imposto sobre a Transmissão de Bens Imóveis (ITBI)

A propósito, as similaridades entre ambos os tributos se revela na coincidência de regras gerais a eles aplicáveis, uma vez que, os artigos 35 a 42 do Código Tributário Nacional – que é anterior à Constituição Federal de 1988 – dizem respeito tanto ao ITCMD quanto ao ITBI.

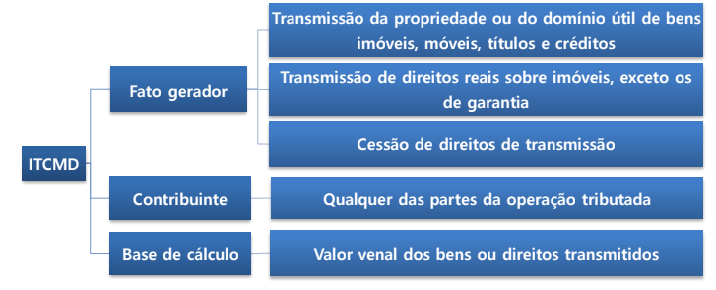

– Fato Gerador do ITCMD

Em um primeiro momento, há de se fazer duas observações acerca da incidência deste imposto de função fiscal: (1) o ITCMD tem o condão de atingir dois tipos de transmissões, quais sejam, causa mortis, e as realizadas inter vivos, mas a título não oneroso (doação, por liberalidade das partes); (2) respeitado o primeiro requisito, são tributados tanto bens imóveis quanto imóveis.

O fato gerador desse imposto, a teor do artigo 35 do Código Tributário Nacional, pode ser:

(1) A transmissão, a qualquer título, da propriedade ou do domínio útil de bens imóveis por natureza ou por acessão física. Embora o artigo não os mencione, devem ser considerados também os bens móveis, títulos e créditos, uma vez que a Constituição Federal os inclui no campo de incidência do ITCMD;

(2) A transmissão, a qualquer título, de direitos reais sobre imóveis, exceto os direitos reais de garantia;

(3) A cessão dos direitos relativos às transmissões acima citadas.

– Levantamento

O lançamento se dá, em regra, por declaração. De seu turno, o tributo deve observância obrigatória a ambas as anterioridades. Logo, a produção de efeitos de uma lei editada com o fito de instituir ou majorar o Imposto sobre a Transmissão Causa Mortis e Doação está condicionada ao escorrimento dos prazos estampados no artigo 150, inciso III, “b” e “c”, da Constituição Federal de 1988.

Vejamos quais são os artigos com mais recorrência dentre o Direito Tributário.

Imposto sobre a Circulação de Mercadorias e Serviços (ICMS)

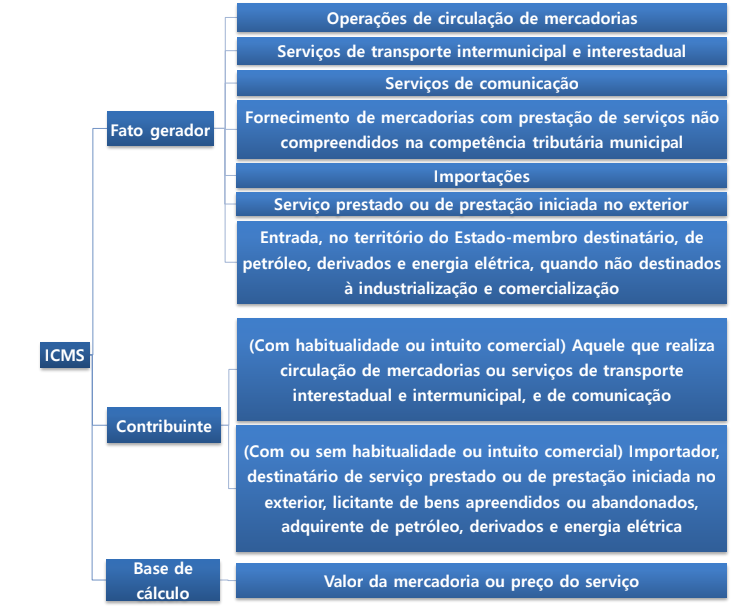

Definido pelo artigo 155, inciso II, da Constituição Federal de 1988, segundo o qual “compete aos Estados e ao Distrito Federal instituir impostos sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior”, o ICMS é um imposto de função predominantemente fiscal.

– Fato Gerador do ICMS

Seu fato gerador, de acordo com os arts. 2o da Lei Complementar no 87/1996 c/c 155, § 2o, da

CF/1988, pode ser:

(1) A circulação de mercadorias. Paulsen (2017) ensina que o termo “circulação” envolve a transferência da titularidade jurídica de um bem, e não seu mero transporte físico. De seu turno, “mercadoria” se refere a um produto destinado à comercialização no mercado (o que não ocorre, por exemplo, na circulação de bens para simples integralização de capital).

(2) A prestação de serviços de transporte interestadual e intermunicipal. Entenda-se transporte em sentido amplo, incluindo cargas e passageiros.

(3) A prestação de serviços de extração, produção, importação, circulação, distribuição e consumo de minerais, derivados de petróleo, combustíveis líquidos e gasosos, e energia elétrica. CUIDADO! Sobre estes serviços e os de comunicação, a Constituição Federal autoriza somente a incidência de II, IE e ICMS (e nenhum outro imposto – art. 155, § 3o, da CF/1988).

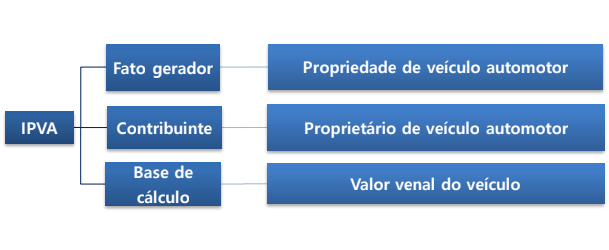

Imposto sobre a Propriedade de Veículos Automotores (IPVA)

Definido pelo artigo 155, inciso III, da Constituição Federal de 1988, segundo o qual “compete aos Estados e ao Distrito Federal instituir impostos sobre propriedade de veículos automotores”, o IPVA, tributo de função fiscal recepcionado pela CF/1988 por meio do art. 34, § 3o, do ADCT, não é mencionado pelo Código Tributário Nacional, uma vez que sua criação se dera somente em 1985, com vistas a substituir a “TRU – Taxa Rodoviária Única” (SABBAG, 2017).

Em tese, cabe à lei complementar estabelecer as normas gerais sobre este imposto (art. 146, inciso III, “a”, da CF/1988). No entanto, em razão de sua inexistência, incumbe aos Estados e ao Distrito Federal o exercício da competência legislativa plena, autorizada pelo art. 24, § 3o, da CF/1988.

– Fato Gerador

O fato gerador do IPVA é a propriedade de veículos automotores, conforme a disposição constitucional supramencionada. Sobre esta definição, duas observações devem ser feitas:

- Apenas a propriedade (demonstrada pelo documento de licenciamento ou pelo Certificado de Registro de Veículo) é considerada para fins deste imposto, não se incluindo a mera detenção ou posse;

- O tributo abrange tão somente os veículos automotores.

A base de cálculo é o valor venal (de mercado, a ser consultado através da Tabela FIPE). De seu turno, o contribuinte é o proprietário de veículo automotor.